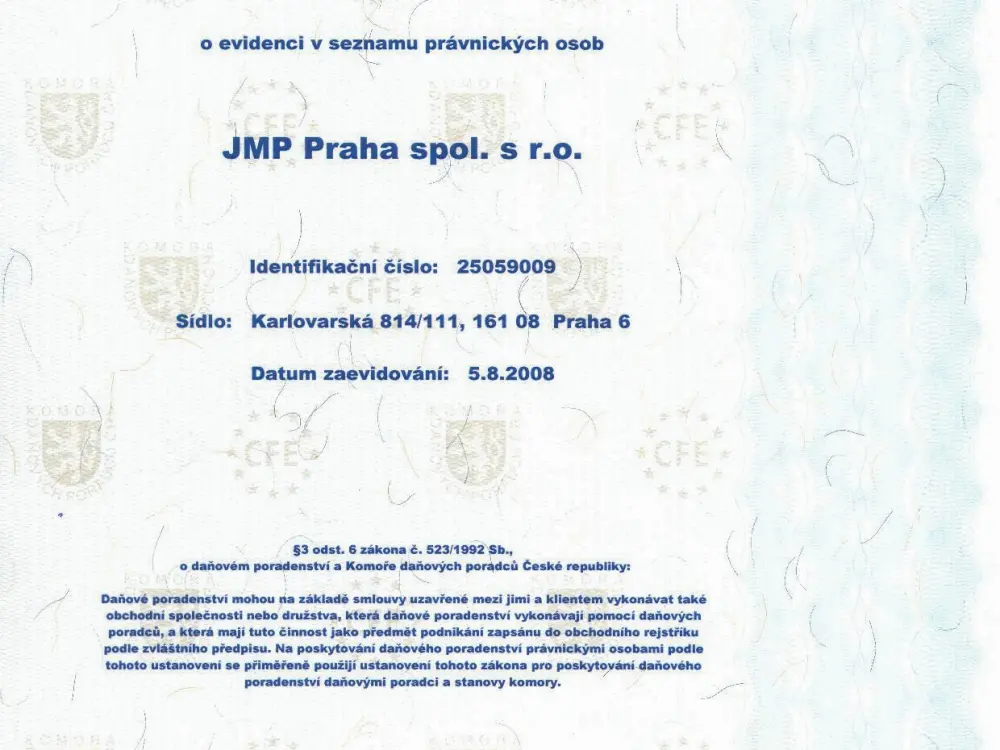

Naše společnost působí v oblasti auditu, daňového poradenství, vedení účetnictví, zpracování mezd a ekonomického poradenství již od roku 1996. Našimi klienty jsou jak soukromé společnosti, tuzemské i zahraniční, tak i neziskové organizace, bytová družstva nebo společenství vlastníků jednotek. Dlouholetá praxe a profesionální přístup našich zaměstnanců a externích specialistů nám umožňuje zajistit pro naše klienty vysoký standard, spolehlivost a komplexnost našich služeb.

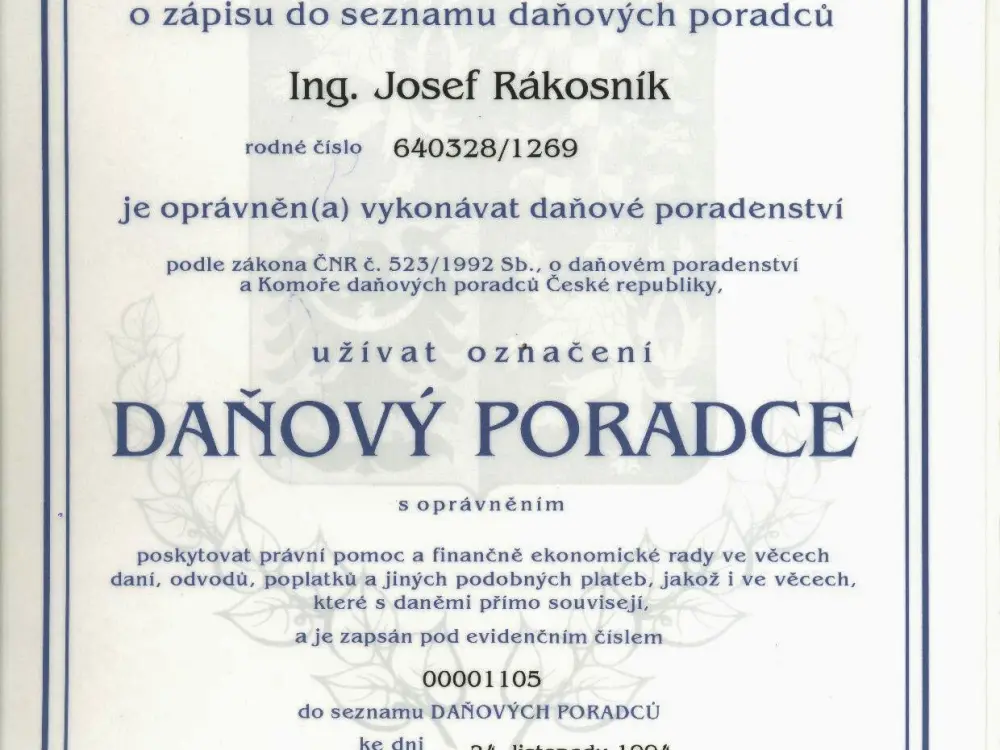

Daňové poradenství

Pomáháme optimalizovat daňovou povinnost, sestavujeme daňová přiznání a zastupujeme klienty před správcem daně.

Účetnictví a mzdy

Vedeme účetnictví, zpracováváme mzdy a poskytujeme finanční analýzy pro efektivní hospodaření.

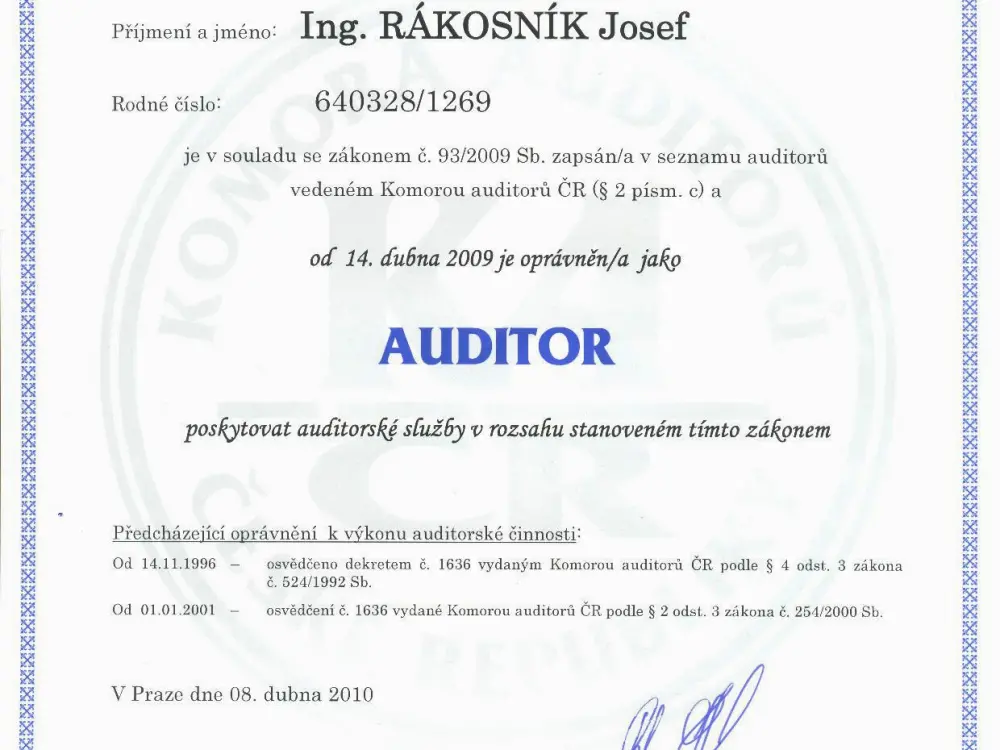

Audit

Provádíme statutární audity účetních závěrek a ověřujeme správnost účetních postupů i použití dotací.

Ostatní služby

Připravujeme podnikatelské záměry, analýzy, podklady pro úvěry a due diligence.

" Našim cílem je chránit práva a oprávněné zájmy našich klientů a optimalizovat tak výsledky činnosti klientů a jejich vlastníků. "